棕榈油当下的期权交易机会

- 体育赛事

- 2024-11-20 17:42:05

- 2

作者:郭子妍 / F3056985 / Z0019247

一德期货期权分析师

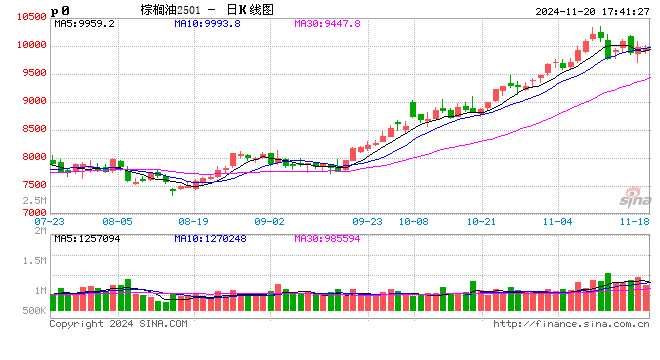

价格分析:

棕榈油主产区印尼去年底及今年初气候干旱导致减产,同时印尼政府决定从25年开始由今年的B35改为实行B40政策,即印尼本国内对棕榈油的需求量将有所增加。马来西亚MPOB这周二又宣布调整了12月毛棕榈油的出口关税,由8%上调至10%。多方利多因素下,棕榈油近期呈现单边上涨趋势,在期货价格突破万元大关后,这两天开始小幅震荡回调。

现在市场上的主要矛盾点就在于,当前棕榈油价格是否已经足够高了。当前时间下,11月到明年2月为棕榈油的传统减产季;另一方面,20年前棕榈树的大规模种植导致现在印尼棕榈树开始批量进入老龄化,印尼政府逐年提升生物柴油中棕榈油比例的趋势还在延续,因此未来几年内,棕榈树的翻种及印尼本国需求量的提升、印尼对出口商资格的严控,会导致棕榈油在供应端持续处于偏紧状态。需求端还有一个市场上较为关注的问题是,美国总统特朗普明年上任后可能带来的一系列更利于传统燃料发展的政策,可能会对棕榈油从工业品属性方面带来价格冲击。总之当下时点来看棕榈油价格仍是易涨难跌。

策略建议:

当前棕榈油的期货价格已经处于万元的高位,在此位置,用期货去进一步追涨相对风险会大一些,并且棕榈油期货价格持续向上的空间可能不会太大。在这种情况下,我们对棕榈油仍持有看涨观点,看缓涨,或者说是看小涨,建议投资者们选择期权的牛市价差组合(买平值附近的期权,同时卖出更虚值的期权)去博弈棕榈油价格进一步上涨的收益。

另外,棕榈油价格涨至目前的位置,市场上投资者们的多空分歧加大,波动率也一直维持在高位,那对于追求高胜率的投资者来说,可以选择去卖出较虚值的看跌期权,相对稳妥地去收取一波权利金。选择卖出的看跌期权虚值程度越深,则胜率越高,但能收获的权利金收益也就越低。

除此之外,可能部分投资者在棕榈油上已经有了期货的仓位,那么这个时候如何使用期权来优化持仓与风险呢?

对于已有期货多单的投资者,可选择在自己预期的止盈价位,卖出相应行权价格的虚值看涨期权,进一步增强收益。

对于有期货空单的投资者,替代止损可以选择买入看涨期权锁住期货价格的方向性风险,不过与此同时在期权上就会多了正gamma、正vega和负theta的风险。或者持有期货空单的投资者可以通过买入看跌期权来替换部分期货空单的仓位,释放部分保证金,能避免一部分期货空单拿不住的情况。

产业客户建议:

棕榈油价格高位,预期后续大幅上涨的空间有限,建议有销售需求的企业,择机做场外累沽期权。一方面,在此价位下,企业可以提前在价格高点进行每日建仓,平滑其销售成本;另一方面,波动率偏高水平下,累沽期权中卖权的部分能卖出更高的价格,体现在线性累沽结构的含权报价中,则是报价区间会比较大,对累沽结构的买方来说更有利。有销售需求的企业在较宽的价格区间下,较不容易敲出,也能够以更优的价格去出货。累沽结构的风险点在于大涨超卖,因此场外业务风控方面同样需要注意规模体量。

编辑:郭子妍

报告制作日期:2024年11月20日

审核:周猛/F0284358、Z0010569/

复核人:曹柏杨/F3012907、Z0012931/

交易咨询业务资格:证监许可〔2012〕38号

有话要说...