规模突破2000亿元,被“抢筹”的中证A500有什么魔力?

- 体育资讯

- 2024-11-26 22:42:04

- 2

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:环球老虎财经app

中证A500指数相关基金产品用实力证明了市场的偏爱。

不到两个月的时间,跟踪中证A500指数的相关基金产品规模已超2200亿元。可以说,已经没有什么能阻挡资金抢筹中证A500了。

那么,中证A500到底有什么魔力引得各类资金“折腰”?

一方面,中证A500被认为是新质生产力的代表,而业内普遍认为新质生产力或是下一个主线机会;另一方面,从收益率来看,中证A500指数年初至今的涨幅在一众宽基指数中排名靠前。

此外,此前大涨的A股经过一轮调整后,其估值仍旧处于低位。

投资的秘诀在于看到别人没有看到的机会,既然看到了中证A500相关产品的价值,那么就应该多加关注。从当前来看,有不少产品在跟踪中证A500指数,比如中证A500ETF易方达(159361)等等。

2000亿元

中证A500指数的相关基金产品已成为各路资金的“新宠”。

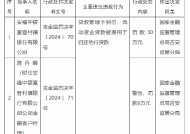

截至11月18日,跟踪中证A500指数的相关基金产品规模已超2200亿元。这距离中证A500指数发布还不到2个月的时间,而这也意味着其成为沪深300、中证500、科创50之后,第4只跟踪基金规模2000亿+的宽基指数,刷新A股史上最快破2000亿规模指数纪录。

短期内这类产品迅速膨胀,离不开各类资金的青睐。据悉,险资、券商、公私募、信托、牛散等多路资金齐出手购入相关产品。

内资纷至沓来的同时,外资也果断出手押注。广发证券在研报中指出,作为基本面优质的核心资产代表,中证A500成分股受到外资的青睐,成分股外资持股占比中位数2.55%,远高于全部A股1.09%的水平。

值得一提的是,在可预见的未来,机构的权益持仓还有较大的提升空间。中金公司在研报中旗帜鲜明地指出,私募基金方面,截至10月底管理规模为5.02万亿元,第三方数据显示部分私募权益基金仓位为56%,距离历史均值68%的水平仍有较高提升空间。公募基金方面,ETF基金近年发展较快,逐渐成为居民配置的重要工具之一,年初至10月底股票型ETF净流入A股9237亿元。保险资金方面,截至2024年二季度末,投资股票和证券投资基金的余额为3.8万亿元,占可运用资金比例为12%,尚低于历史均值13%的水平。

被各类资金趋之若鹜的背后,中证A500有什么魔力?

极具性价比的

“底色”

大道至简,正如彼得·林奇所言,投资就是“买你所知道的”,也就是了解后可以信任的资产。

而业内对于中证A500的共识就是性价比高。

其较高的性价,一方面源于相比较其他宽基指数,年内中证A500指数表现靠前。数据显示,截至2024年11月20日,中证A500、深证成指、上证指数、中证500、中证1000的变动幅度分别为15.6%、13.67%、13.21%、10.37%、6.18%。(数据来源:Wind;统计区间2024年1月1日至2024年11月20日)

另一方面,中证A500是新质生产力的代表。从这个指数的编制来看,其成分股对房地产、金融等权重股的覆盖较低,突出信息技术、工业、可选消费和材料等行业,是A股市场的缩影。

从个股来看,其前十大成分股囊括了贵州茅台、宁德时代、中国平安等大市值龙头公司;从行业上来看,代表新质生产力的工业、信息技术、通信服务等行业在中证A500指数中的权重进一步增加。

广发证券指出,中证A500指数更侧重布局我国新能源、创新药、商业航天、国产大飞机、低空经济等 “新质生产力” 行业,相应降低了传统行业的比重。

此外,估值面上,虽然A股此前极为亮眼,但是经过近期的调整后股估值处于相对历史低位,而政策接力有望改善A股盈利预期,业绩和估值具备修复空间估值。以中证A500指数为例,估值处于合理区间。根据Wind数据,截至2024年11月19日,中证A500指数的最新市盈率为14.37倍,位于近十年从低到高的51.56%分位,低于近十年市盈率均值14.82倍。(数据来源:Wind,统计区间:2014.11.20至2024.11.19)

事实上,不少机构指出这类产品极具配置价值。其中,国盛证券指出,中证A500指数具有较高的配置价值。该指数成分股在成交主力、行业龙头、陆股通重仓等概念上的暴露较高,具备较好的市场流动性和较高的机构认可度。统计各阶段A500与沪深300的年化收益,在阶段1~5中,A500相对于沪深300都有更高收益。若后续顺利迈入信用扩张的阶段1,中证A500表现值得期待。

从当前市场来看,像中证A500ETF易方达(159361)等很多产品跟踪中证A500指数

投资就像棋局,走对了每一步,才能赢得最后的胜利。当下来看,也有可能是投资者入场的较佳时机。

有话要说...